In der Schweiz ist die Dichte an KMU höher als in den meisten anderen Ländern, und dies sogar weltweit! Die Schweizer sind ein Unternehmervolk und die KMUs sind das Rückgrat unserer erfolgreichen Ökonomie. Wenn wir alle Schweizer KMU betrachten, sind aber leider nur die wenigsten Unternehmen wirklich langfristig erfolgreich und profitabel. Es gibt viele Unternehmen, die sich nur knapp über Wasser halten und sogar Zahlungsfristen anpassen müssen, um in der Lage zu sein Ihre Löhne zu bezahlen.

Wir als Treuhand-Unternehmen wissen natürlich worauf es beim Unternehmen ankommt um mehr Erfolg und Profitabilität garantieren zu können. In dieser Serie von Blogs stellen wir Ihnen 7 einfache Mittel vor, welche jedes Unternehmen umsetzten kann, um den Cash-Flow und somit den Wert des Unternehmens zu steigern!

Es ist tatsächlich nicht so schwierig, wie man es vermuten könnte. Es gilt nur die richtigen Schrauben zu finden, an denen man drehen muss. Der Rest kommt dann von alleine. Nur welches sind die richtigen Schrauben?

In diesem Blog stellen wir Ihnen das erste Mittel vor, mit dem Ihr Unternehmen in eine profitablere Lage manövriert werden kann.

Mittel Nr. 1: Reduktion des negativen Cash-Flows

Unternehmer legen grossen Wert auf das Umsatz-Wachstum. Mehr verkaufen ist für viele Unternehmer das A und O. Aber bedeutet mehr Umsatz auch unmittelbar mehr Profit? Dies ist leider nicht immer der Fall. Den Umsatz zu steigern ist selbstverständlich eine gute Sache, aber was Sie nicht vernachlässigen sollten ist, wie viel Kapital Sie dafür benötigen! Ein Gewinn schliesst einen negativen Cash-Flow nämlich nicht aus.

Schon bevor Sie überhaupt etwas verkaufen können entstehen in der Regel Kosten: für den Einkauf, den laufenden Betrieb, die Lagerung, Löhne usw. Es ist wichtig, dass Sie diese Kosten kennen, denn wenn diese gesammelt den Preis des Produktes übersteigen, machen Sie einen Verlust und geraten in finanzielle Schwierigkeiten.

Die effektiven Kosten sind das Eine. Eine weitere, enorm wichtige Komponente ist die Zeitspanne vom Einkauf bis zum Verkauf. Viele Unternehmer verstehen oft nicht, wieso Sie wenig liquide Mittel zur Verfügung haben, obwohl der Profit gestiegen ist. Die Antwort darauf liefert der sogenannte Cash-Flow-Zyklus.

Wie wird der Cash-Flow-Zyklus dargestellt?

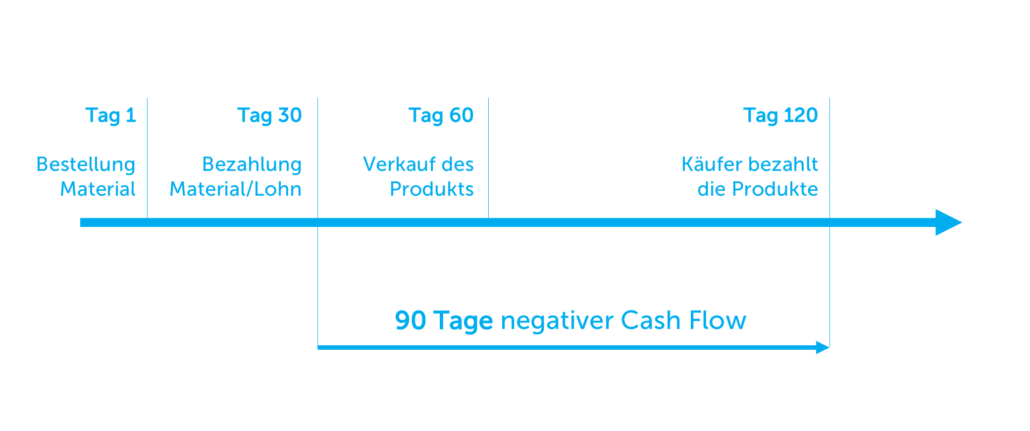

Diese Grafik illustriert den Geldfluss vom Einkauf bis zum Verkauf. Das Unternehmen im Beispiel kauft Material ein und bezahlt dies beim Lieferanten nach 30 Tagen. Das Unternehmen kann das gekaufte Material aber erst nach weiteren 30 Tagen verkaufen. Der Käufer wiederum bezahlt die Produkte verspätet und zwar erst 60 Tage nach der Lieferung. Daraus lässt sich die Dauer des negativen Cash-Flow berechnen. Die Summe aus den 30 Tagen im Lager des Unternehmens und die 60 Tage bis zum Zahlungseingang ergeben ganze 90 Tage. Das Unternehmen muss diese 90 Tage mit den eigenen finanziellen Mitteln überbrücken. Je nach Unternehmensstruktur, z.B. wie lange das eingekaufte Material im Lager liegt bevor es verkauft wird, kann der negative Cash-Flow auch noch länger andauern. Dies ist unternehmerischer Wahnsinn. Entweder ist Ihr Geld beim Lieferanten oder beim Kunden. In so einer Situation könnte man fast schon behaupten, dass Sie ein externes Unternehmen finanzieren.

Um erfolgreich zu wirtschaften braucht es eben nicht nur Massnahmen rund um das Umsatzwachstum, der negative Cash-Flow sollte ebenfalls möglichst kurz gehalten werden.

Vor allem bei wachstumsorientierten Firmen kann ein langer negativer Cash-Flow dem Unternehmen das Genick brechen. Die Firma muss immer mehr Material ankaufen und Betriebskapital finden. Desto grösser der negative Cash-Flow ausfällt, desto gravierender ist das Problem: Ein Fass ohne Boden, da immer mehr Betriebskapital aufgebracht werden muss. Insbesondere stark wachsende Firmen sollten versuchen Lieferanten wenn möglich erst spät zu bezahlen, Lagerwaren wiederum so schnell wie möglich wieder zu verkaufen, sowie ein striktes Debitoren-Management einführen.

Sie sollten sich natürlich nach wie vor damit befassen, die Umsatzzahlen zu steigern. Es ist aber auch wichtig die Bereiche rund um eine effizientere Lagerbewirtschaftung und einer schnelleren Debitorenzahlung im Griff zu haben. Ein langer negativer Cash-Flow ist oft der Grund wieso profitable, schnell wachsende Unternehmen pleite gehen.

Vier wichtige Punkte um negativen Cash Flow so gut wie möglich zu vermeiden:

Im folgenden Abschnitt zeigen wir Ihnen, wie sie anhand von vier wichtigen Punkten Ihre Kosten im Griff haben:

- Verständnis:

Ein gesteigerter Umsatz kann bedeuten, dass mehr Kapital für das Wachstum erforderlich ist. Sie müssen die Auswirkungen davon auf andere Kennzahlen in Ihrem Business verstehen. - Genaue Kontrolle der Kosten und Einnahmen:

Verwenden Sie verschiedene Konten in der Buchhaltung und buchen Sie alle Einnahmen und Ausgaben auf die entsprechenden Produkte oder Dienstleistungen. Alternativ können Sie die Aufwände und Einnahmen auch in Kostenstellen und Profit Center organisieren. Auf jeden Fall sollten Sie genau wissen, welche Produkte oder Dienstleistungen profitabel sind und welche nicht. - Optimieren und lernen:

Finden Sie heraus wie Sie die profitablen Produkte und Dienstleistungen noch profitabler machen können und lernen Sie aktiv aus den Fehlern in Bereichen wo Verluste anfallen. - Messen Sie die Rentabilität von Arbeitsplätzen:

Messen Sie den Arbeitsaufwand, Materialien usw. bei Jobs. Dies können Sie mit den Einnahmen vergleichen und so analysieren, welche Arbeitsplätze rentabel sind und welche nicht. Dabei hilft Ihnen auch unser Gratis-Excel: Wie viel kostet ein Mitarbeiter wirklich.

In den weiteren Blogbeiträgen dieses Reihe werden wir Ihnen noch andere Ansätze vorstellen, mit denen Sie erfolgreich Ihr Unternehmen führen und den Unternehmenswert steigern können.