Freelancer: auf was muss ich als Unternehmer achten?

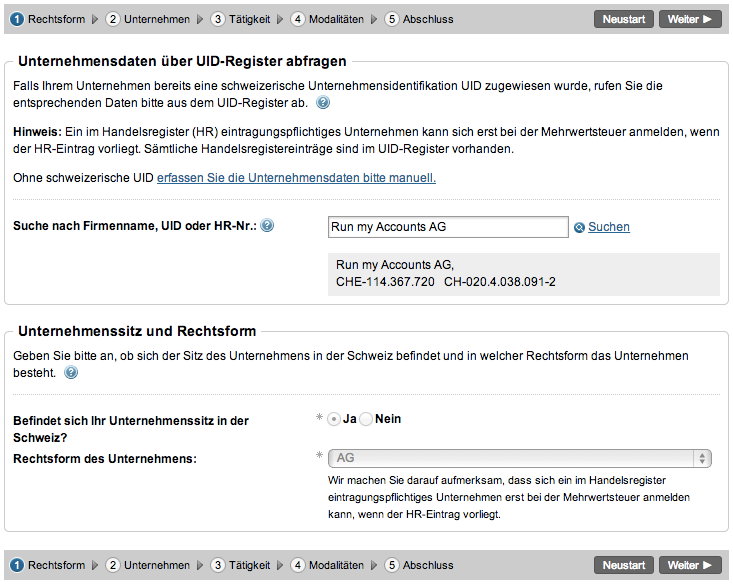

Möchten Sie in Ihrem Unternehmen Freelancer einsetzen? Der Einsatz von Freelancern birgt rechtliche und finanzielle Risiken, welche Sie sich bewusst sein sollten. https://www.runmyaccounts.ch/wp-content/uploads/2014/01/Freelancer.png Was ist ein Freelancer? Spezialisten wie Informatiker, Unternehmensberater, Grafiker, Übersetzer oder Verkaufsberater […]

Freelancer: auf was muss ich als Unternehmer achten? Weiterlesen »